Datos básicos…

📆 Año creación: 1963

Capitalización: 8,5B$

🇺🇸 Massachussets

🖋️ Fundador/es: 3 hermanos Stanley

📜 Historia

La anécdota

El negocio comenzó en 1963 como una cadena de tiendas de ayuda para la salud y la belleza, pero en varios años, se añadieron farmacias. Después de dos años de operaciones, pudo abrir 17 tiendas.

En 1996 sale a bolsa.

En diciembre de 2017, CVS acordó adquirir Aetna por 69MM$, el seguro de salud.

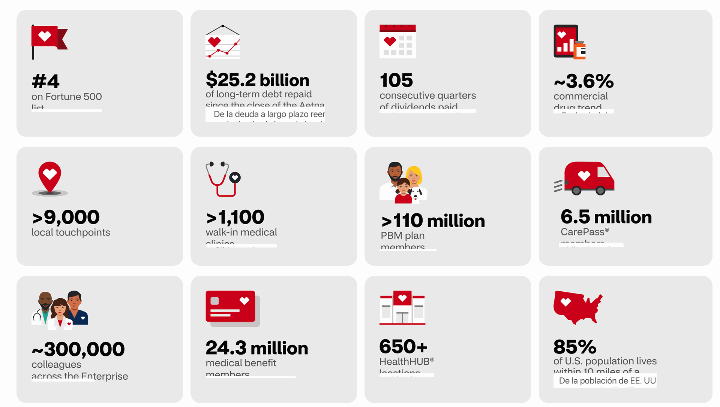

En 2021 estuvo posicionada como la 4ª empresa de la lista Fortune 500 (ahí es nada 😊)

En noviembre de 2021, un jurado federal descubrió que CVS, junto con Walgreens y Walmart "había contribuido sustancialmente a" la crisis de los opioides.

💡 Recordemos que en 🇺🇸 las 3 grandes en farmacias son CVS, Walgreens y Walmart. Allí en sus tiendas lo mismo te venden un bolsa de patatas fritas que unas pastillas 🤭

🗝 Segmentos

📌 Está considerada la empresa de atención médica más grande del mundo 🤓

Es una empresa de atención médica estadounidense que posee entre otras marcas los siguientes negocios:

- CVS Pharmacy (cadena de farmacias al por menor) Actualmente casi 9.964 tiendas.

- CVS Caremark (gestión de recetas y medicamentos)

- Aetna (seguro de salud)

Dividendos

🤑 Dividendos crecientes

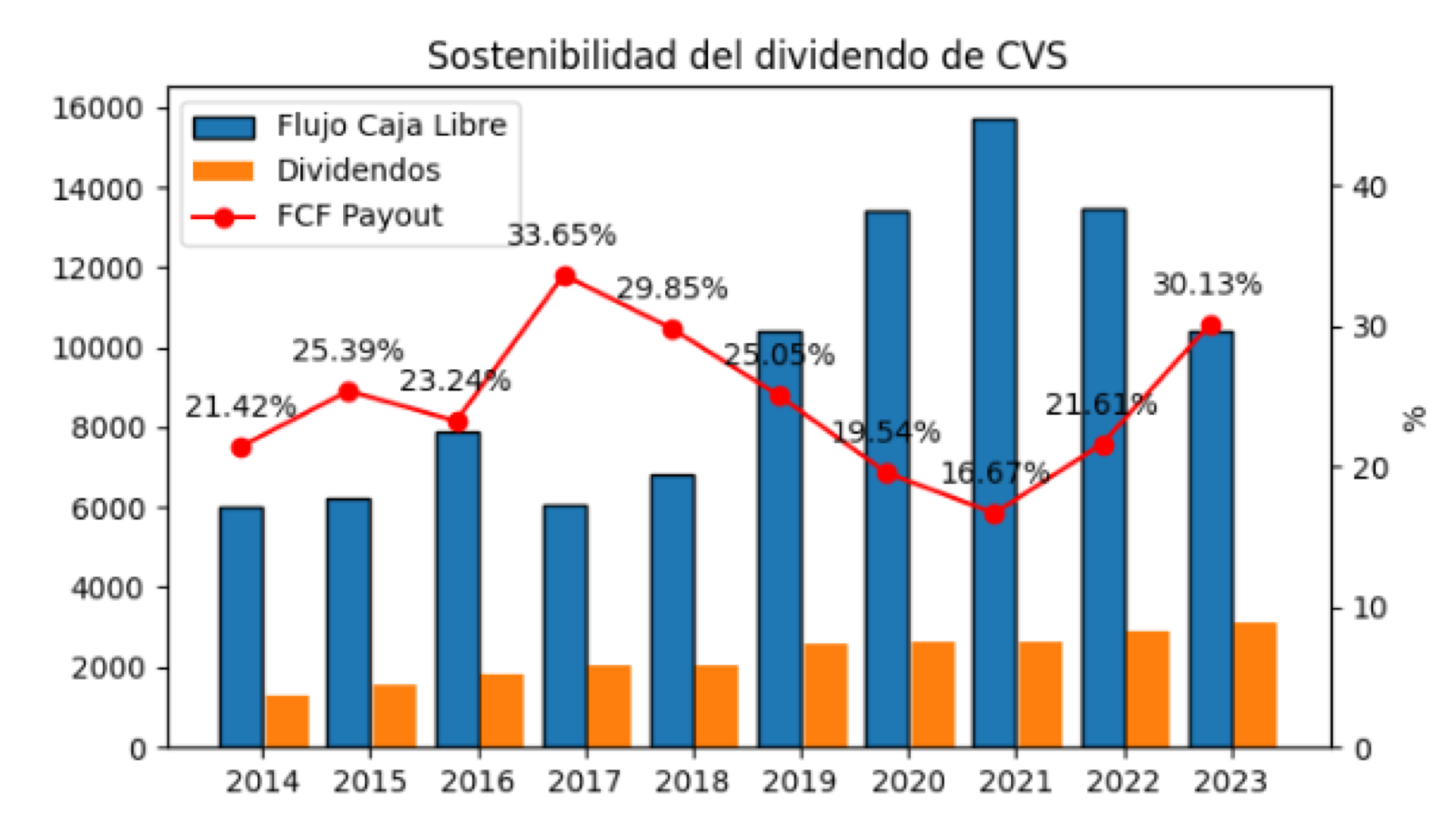

No es una empresa DGI ya que solo lleva desde el 2021 subiendo el dividendo, lo hizo desde los 2$ por acción hasta los 2,20$ en 2022. En 2023 se espera que vuelva a subir hasta los 2,42$, lo que daría una actual RPD del 3-3,5%.

Payout ronda el 20-30% sino tenemos en cuenta los ajustes que veremos más abajo en el FCF. Más que a repartir dividendos la empresa prioriza pagar deuda y recomprar acciones.

📚 Resultados empresariales

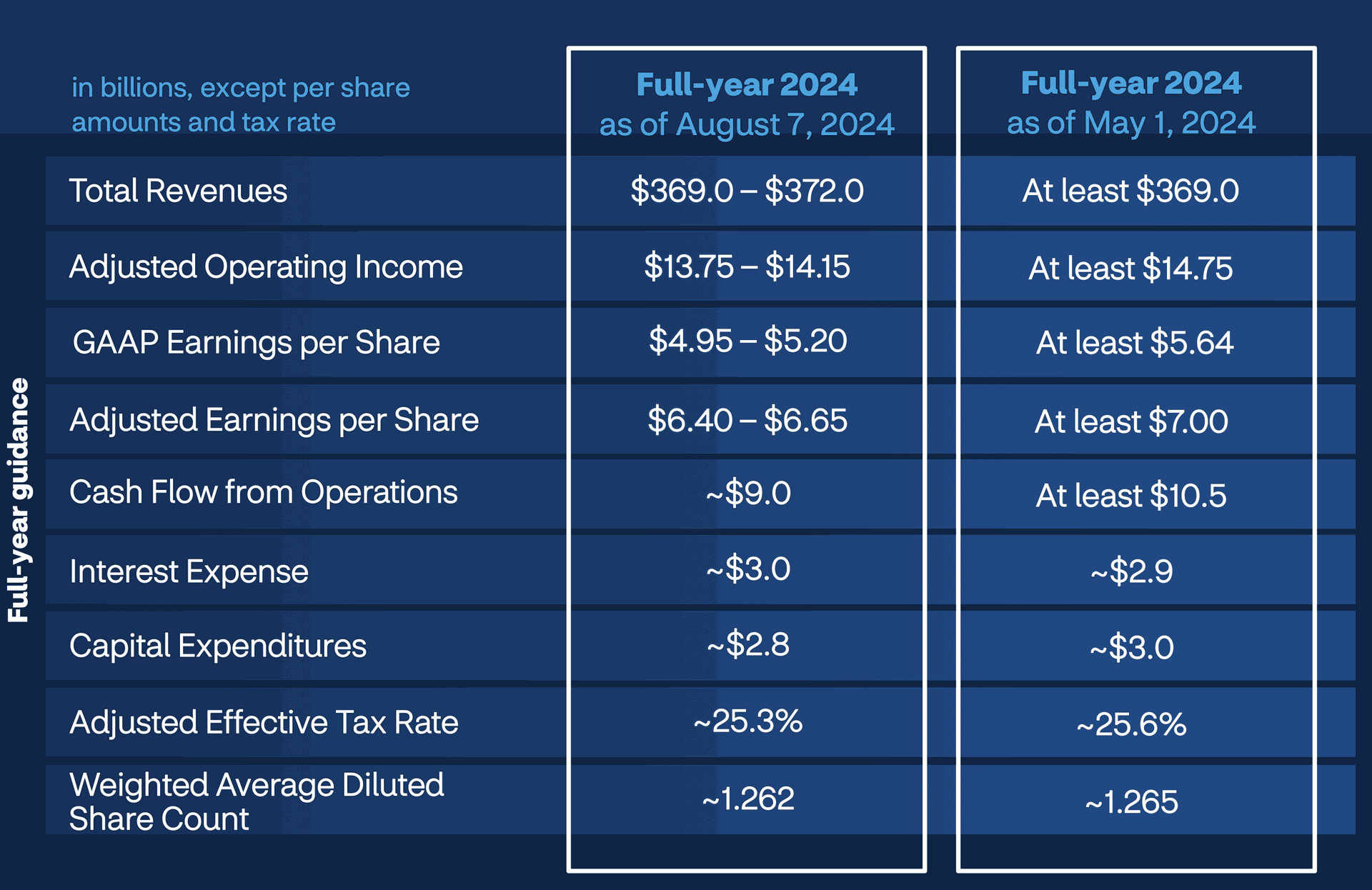

Resultados Q1 y Q2 2024 muy malos, sobre todo el primero

El guidance lo bajaron mucho en el Q1 y de nuevo lo vuelven a hacer en el Q2 hacia un BPA de entre 6,4-6,65 $ por acción. También baja el Cash flow hasta los 9 billions, aunque las ventas como era de esperar suben ligeramente.

Muy atentos al Q3 y que cumplan este BPA ya que si no podríamos estar ya demasiado tiempo incumpliendo guidance (RED FLAF)

Resultados Q3 2023

Los ingresos aumentaron un 10,6 % impulsados por el crecimiento en todos los segmentos debido principalmente a un aumento en el segmento de Servicios de Salud, compensado en parte por una disminución en el segmento de Beneficios de Atención de la Salud.

La empresa generó ingresos operativos de 3,7 B$. Recordemos que en el mismo Q de 2022 tuvieron pérdidas por el litigio de opioides de 5,2 B$ y una pérdida de 2,5 B$ por la depreciación del negocio de atención a largo plazo Omnicare.

Los gastos por intereses aumentaron 127 M$ para financiar las adquisiciones de Signify Health y Oak Street Health.

Último reporte anual 10K

Balance

✅ Su liquidez es de unos 13MM$ como podemos ver en el FCF, sien embargo no nos gusta que en 2022 su fondo de maniobra (FM) es negativo (AC es 65 MM y PC es 69 MM). Esto podría provocar problemas puntuales de tesorería.

El PN (patrimonio neto) es del 30% llegando a alcanzar la cifra de los 71MM$. La deuda es de 50MM$ que aunque va bajando poco a poco sigue siendo muy alta. Tiene un alto Goodwill de unos 78MM$ que habría que vigilar.

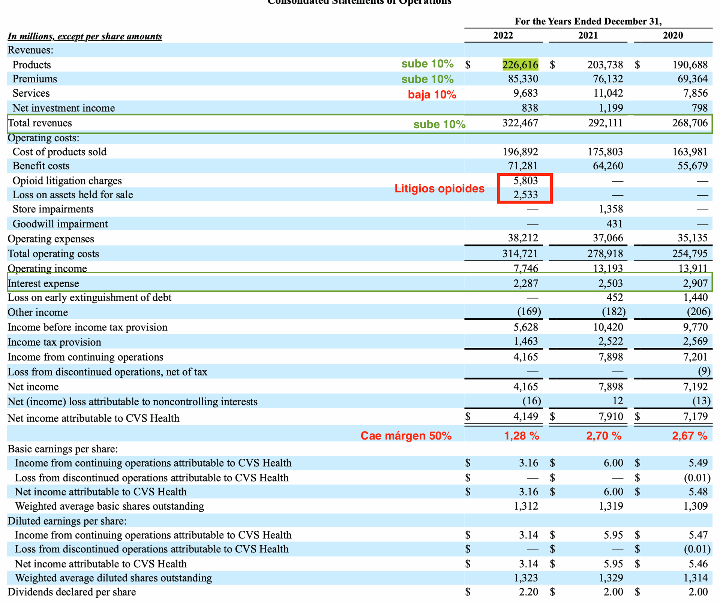

📊 Cuenta de resultados

Lo primero que nos llama la atención en el 10k es que los beneficios aumentan cada año, eso perfecto, pero la rama de servicios hay una bajada del 10% que tendríamos que averiguar por qué. Las ramas de productos y premiums si suben 10% y por eso el total asciende hasta los 322MM$.

En 2022 han tenido unos ligitios con opioides que le han mermado el márgen y beneficio hasta casi el 50% menos. El BPA pasa de 6$ a 3,16$ y el margen cae hasta solo el 1,28%.

- MargenEl margen cae hasta solo el 1,28%.

- BPAEl BPA pasa de 6$ a 3,16$.

- Ratios de Rentabilidad

- ROA: XX% (Beneficio Neto/Activos Totales)

- ROE: XX% (Beneficio Neto/Patrimonio Neto)

- ROCE: XX% (EBIT/(Patrimonio Neto + Deuda Neta))

FCF (Free cash flow)

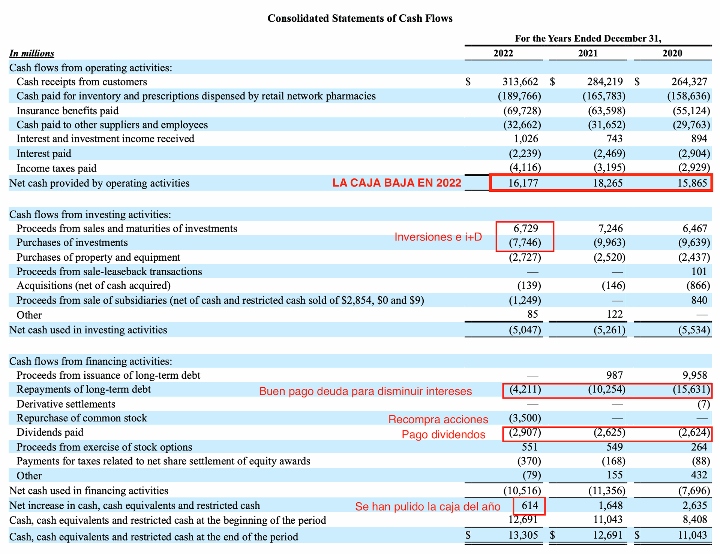

No nos gusta que la caja baja en 2022 con respecto al año pasado, y eso que todavía quedan que pagar costes de los litigios.

De los 16MM$ de caja la empresa se queda casi si caja en 2023 y los usa del siguiente modo:

- 5MM para inversiones

- 4MM para el pago de deuda (que nos disminuye intereses)

- 3,5MM para recomprar acciones → Muy positivo esto

- 3MM para pagar dividendos. (Bajo payout)

🏆 Puntuaciones

Calidad: B Dividendo: B

Deuda: B Total: B

😢 Riesgos

Se ha conocido que el la disminución del Plan Medicare de 🇺🇸 (los seguros de salud que tienen allí) podría disminuir sus futuros ingresos.

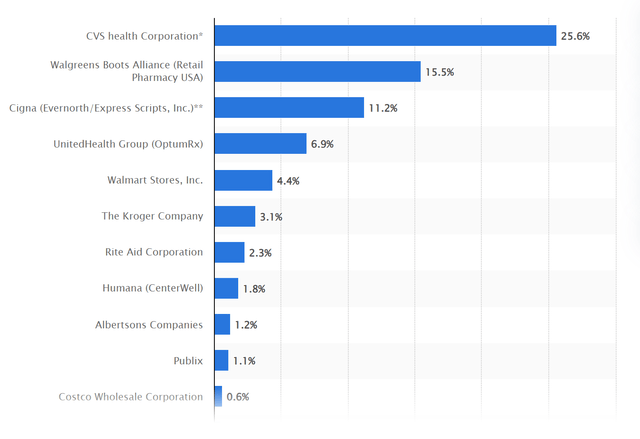

Competidores: Wallgreens es un rival duro en el sector farmacia (considerados ambos como duopolio) y recientemente apareció Amazon en el negocio online. CVS tiene un 25,6% del negocio de las recetas médicas.

No nos gustan los posibles problemas de tesorería, la alta deuda, ni su actual bajo margen por los litigios que han aparecido, esperemos que sea algo puntual.

Existe el riesgo de un recorte de dividendos o una pausa en el programa de recompra de acciones debido a una posible recesión económica, las fortalezas generales de la compañía la convierten en una opción de inversión sólida en mi opinión.

🧠 Conclusión final

El fuerte posicionamiento de la compañía en el sector de la salud, reforzado por varios vientos de la industria, como el aumento de las recetas y el envejecimiento de la población, la convierte en una inversión convincente para el crecimiento a largo plazo.

La gran ventaja competitiva que tiene con respecto a Walgreens es que opera no solo la vertical de farmacias minoristas, sino también la atención médica con lo que disminuye sus costes operativos. Sin embargo, esto no lo vemos en sus cuentas analizadas.

Lo que más nos gusta es que su tasa de crecimiento anual compuesta (CAGR) en las ventas es de aproximadamente el 12%.

Empresa interesante, pero con varias alertas a vigilar.